Introduction

Le marché immobilier français traverse une période de transformation en ce début 2026. Entre la remontée progressive des taux de crédit, la reprise timide des transactions et le désengagement croissant des investisseurs, le contexte impose une analyse fine pour les acteurs du secteur. Faisons le point sur les chiffres clés de février 2026 et leurs implications pour vos projets d’investissement immobilier.

Hausse des Taux : Un Resserrement Progressif des Conditions de Crédit

Les derniers chiffres de l’Observatoire Crédit Logement CSA confirment une tendance préoccupante : le taux d’intérêt moyen des crédits immobiliers atteint 3,20% en février 2026, soit une progression de 3 points de base en un mois après déjà 5 points supplémentaires en décembre.

#

Impact Selon les Durées d’Emprunt

Cette hausse n’est pas uniforme selon la durée de remboursement :

– Sur 20 ans : +23 points de base depuis mars 2025

Si cette évolution reste progressive, elle impacte directement la capacité d’emprunt des acquéreurs. Par exemple, avec une mensualité de 1 000€ sur 25 ans, la capacité d’emprunt passe de 208 580€ (taux 3,10%) à seulement 203 880€ (taux 3,31%), soit 4 800€ de budget en moins.

#

Que Faire Face à Cette Hausse ?

Malgré ce contexte, les banques peuvent encore proposer des négociations avantageuses selon les profils emprunteurs. La clé réside dans :

– La comparaison des offres via des courtiers spécialisés

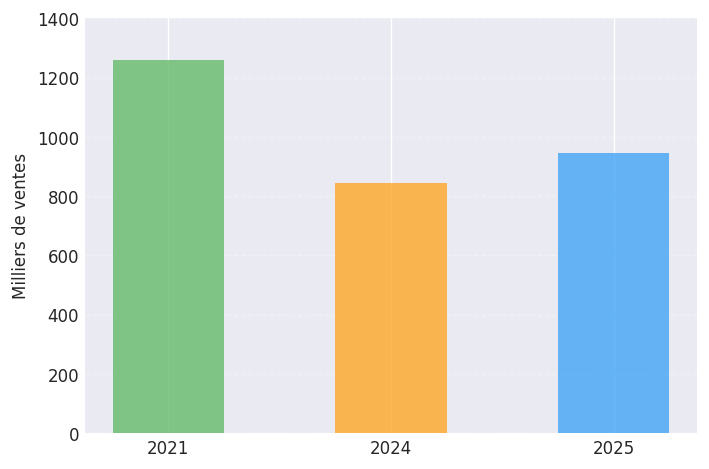

945 000 Ventes en 2025 : Une Reprise en Demi-Teinte

Les chiffres des notaires confirment une hausse de 12% des transactions en 2025 par rapport à l’année précédente, avec 945 000 ventes

de logements anciens. Mais attention à l’interprétation : ce chiffre reste 25% inférieur au niveau de 2021, période d’euphorie exceptionnelle.

#

Un Marché qui Se Normalise

Comme le soulignent les notaires : « La reprise est bien engagée, mais elle s’opère à bas régime ; un nouveau rythme qui traduit davantage une phase de normalisation

qu’un véritable redémarrage du cycle immobilier. »

En d’autres termes, après un creux historique en 2024, le marché se stabilise à un niveau structurellement plus faible qu’avant la crise.

Le taux de rotation du parc de logements (pourcentage de propriétaires qui vendent) reste sous la barre des 3%, soit 8 à 10% inférieur aux niveaux observés entre 2006 et 2018.

Prix Immobiliers : Une Hausse Inférieure à l’Inflation

Au troisième trimestre 2025, les prix de l’immobilier ont progressé de +0,7%. Une hausse en trompe-l’œil : elle reste inférieure à l’inflation des prix à la consommation, ce qui signifie que l’immobilier continue à perdre de la valeur en euros constants.

#

Disparités Régionales et Typologiques

Les évolutions varient fortement selon les secteurs :

– Maisons anciennes : +0,2% seulement

L’immobilier demeure un marché local : les moyennes nationales masquent des réalités très contrastées selon les villes et quartiers.

Pourquoi le Marché Reste Hésitant ?

Deux freins majeurs expliquent la frilosité actuelle des vendeurs :

#

1. L’Effet « Taux Bas » des Années Précédentes

Tous les propriétaires ayant emprunté avant l’été 2022 remboursent actuellement à des taux inférieurs à 1,5%, voire moins de 1% pour certains. Revendre pour racheter à 3,20% représente un surcoût considérable sur le nouveau projet.

#

2. La Situation des Acheteurs Récents

Les acquéreurs de moins de 5 ans se retrouvent dans une situation délicate :

– Les prix ont stagné ou baissé depuis leur achat

Résultat : les secundo-accédants (ceux qui n’achètent pas pour la première fois) ne représentent plus que 36,6% du marché, contre près de 50% en 2018.

Investisseurs Immobiliers : Un Désengagement Massif

L’une des statistiques les plus marquantes de cette période : seulement 11% des Français sont propriétaires d’un bien locatif en 2025, contre 13% en 2022. C’est une baisse de 15% en seulement 3 ans.

#

Pourquoi Tant de Bailleurs Désinvestissent ?

Les trois raisons principales citées :

1. Fiscalité confiscatoire (32% des bailleurs)

2. Difficultés de gestion locative (25%)

3. Travaux de rénovation énergétique imposés (20%)

Aujourd’hui, 25% des investisseurs souhaitent désinvestir, contre seulement 23% qui veulent renforcer leur patrimoine. Le rapport s’est inversé par rapport à 2022 (18% désinvestir vs 30% investir plus).

#

Profil Type du Bailleur Privé en 2026

– Professionnellement actif (62%)

– Vit dans une agglomération de plus de 100 000 habitants (49%)

#

Objectifs Principaux des Investisseurs Immobiliers

1. Se constituer un complément de revenus pour la retraite (49%)

2. Développer un patrimoine sur le long terme (45%)

3. Rechercher la rentabilité locative (32%)

#

Quel Avenir pour l’Investissement Locatif ?

Malgré ce contexte difficile, 23% des Français non bailleurs aimeraient le devenir, une proportion stable par rapport à 2022. Les 30-49 ans représentent désormais 45% de ces candidats investisseurs (+6 points en 3 ans).

Dispositif Pinel : Nouveaux Plafonds 2026

Pour ceux qui continuent d’investir via des dispositifs fiscaux, les plafonds de ressources des locataires et de loyers ont été révisés pour 2026.

#

Plafonds de Loyer par Zone

– Zone A : 14,64 € / m²

– Zone B2 : 10,26 € / m² (pour investissements antérieurs à 2019)

#

Plafonds de Revenus (exemples)

– Couple en Zone A : 66 276€

Ces plafonds visent à réserver les logements défiscalisés aux ménages aux revenus moyens, tout en offrant une base locative large aux investisseurs.

Conclusion : Vers Une Nouvelle Ère de l’Investissement Immobilier

Le marché immobilier de 2026 se caractérise par :

– Un resserrement progressif des conditions de crédit qui pèse sur la capacité d’achat

– Des disparités régionales fortes qui rendent indispensable une analyse locale fine

#

Nos Recommandations pour Investir Futé en 2026

1. Privilégier la qualité à la quantité : un bien bien situé, bien géré et bien rénové résistera mieux aux turbulences

2. Anticiper les normes énergétiques : l’éco-rénovation n’est plus une option mais un prérequis

3. Se faire accompagner : courtiers, conseillers en gestion de patrimoine et experts locaux deviennent indispensables

4. Diversifier ses placements : ne pas miser uniquement sur l’immobilier physique (SCPI, crowdfunding immobilier, etc.)

5. Penser long terme : l’immobilier reste un investissement de patience, pas de spéculation

Le contexte est moins favorable qu’il y a quelques années, mais les opportunités existent toujours pour les investisseurs informés, patients et bien accompagnés.

—

Sources : Observatoire Crédit Logement CSA, Notaires de France, BPCE L’Observatoire, Immobilier Danger, France Épargne.